米国EIA(米国エネルギー情報局)の統計に週間のガソリン小売価格が出ています。

興味本位にコロナ前後の価格を円換算してみました。日本のレギュラーガソリンに相当する品質の「コンベンショナル」で推移を見ました。為替相場は140円で統一しています。

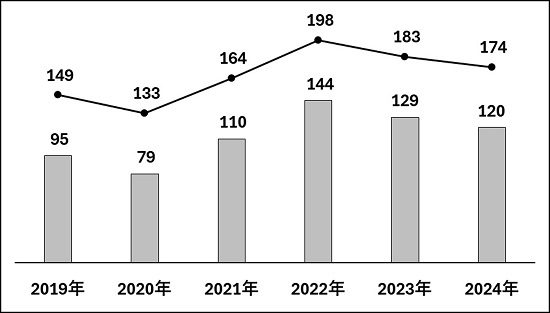

(グラフ)の棒グラフはドル円換算です。折れ線グラフは、これに日本のガソリン税53.8円を乗せてみました。数字は暦年平均です。

※米国EIAデータより。ドル円相場を140円として換算

コロナ禍入りの2020年は前年より価格が下がっています。これは3月~5月頃にかけての原油暴落を反映したものです。コロナで需要が先送りされて在庫が溢れかえり、NIMEXでゼロドルを下回る「マイナス原油」が出現しました。

しかし、需要が回復し始めた21年、22年は一気に前年比ℓ30円以上も値上がりしています。2年で60円の値上がりは、乗用車1台当たり日本の3倍以上を消費する米国ドライバーにとって年間10数万円の負担増となりました。

ガソリン税込みの“日本流”で見ると、2022年に198円、23年は183円に到達しています。これを見ると、日米はほぼ同水準にあり、補助金がある分、日本は安くなっています。米国にガソリン税があれば、岸田首相が“再販価格指示”した「175円」を超えています。

そして米国SS(コンビニ)も日本のSS同様にガソリン粗利が取れています。セブンイレブンのデータを紹介します。単位はセント/ガロンです。カッコ内はドル円相場140円でリットル換算したものです。

① 2019年24セント(8.9円)

② 2020年33セント(12.1円)

③ 2021年35セント(12.8円)

④ 2022年44セント(16.2円)

店舗当たりでガソリン売上高は22年/19年で1.9倍、粗利は2.3倍、ガソリン数量も102%に増えています。

日本のSSでも似たような会社があると思います。

ガソリン収益が好調に推移する一方で、米国では実に活発にM&Aが行われています。

コロナを機にコンビニチェーンの優勝劣敗が明らかになっています。テイクアウト、ケータリング、対人非接触等々でシステム投資をしながら、巣ごもり飲食に支持されるフード関連の商品開発力などが、店舗間の競争力を大きく差別化しました。

ガソリン高収益のキャッシュフローを背景に競争優位のチェーンがM&Aを積極展開しています。コンビニ専門誌CSPは、コンビニ業界のM&Aが活発であるとして、「店舗数50店舗未満のチェーンが買収の対象となっている」と述べます。

コロナ禍以前までの、ある種の共存関係が大変化して、中小チェーンが新しい競争のステージに追随できないようです。

前述したように日本もガソリン収益が上がっているので、米国とは速度に温度差はあるものの同じ状況が進行しつつあります。何らかの収益構造を持つ大手店が、キャッシュフローを背景に買収や新設に動いています。

私はガソリンに関しては、日米で同一歩調と考えております。日本の場合は、単に大手だけでなく、全く異業種の中小企業ながらガソリン(燃料油)を自社事業のポートフォリオに位置付ける「新規参入者」も増えています。

「ガソリンで利益が出る状況」とは、流通市場でプレーヤーの再編成が行われる温床を形成していると感じております。ガソリン補助金が延長されて利益が安定すればするほど、「SSを増やしたい人」と「退場したい人」の存在が明確になっていくでしょう。

COC・中央石油販売事業協同組合事務局